Latinex

Noticias

¿Cuántos años son necesarios para duplicar los avances culturales y tecnológicos en nuestro mercado de capitales local? Y de ser necesario, ¿cómo podríamos medir tales avances? Aunque desconozco la respuesta, estoy entusiasmado por intentar descubrirla.

Para ello, analicemos períodos del mercado local desde su fundación en 1989 y comparemos su evolución al principio y al final de cada intervalo.

El nacimiento de una idea: De proyecto a realidad

1989 – 1999

En 1989, en medio de una severa crisis política y económica en Panamá, un grupo de empresarios visionarios, liderado por figuras como Frank Kardonski, Ricardo Alberto Arias, Nicolás Ardito Barletta, Guillermo Chapman Jr., y Fernando Aramburú Porras, asumió la iniciativa de satisfacer una necesidad clave en la comunidad financiera: crear una bolsa de valores. Así nació la Bolsa de Valores de Panamá (BVP), un hito que estableció un nuevo ecosistema de negociación en el país, destacado por su seguridad, equidad y transparencia.

No obstante, fue el 26 de junio de 1990 cuando la BVP comenzó a operar efectivamente. Ese día se llevó a cabo la primera transacción del mercado, negociando Certificados de Depósito de Inversión (CEDIS) de Banco General por un valor de USD 940 a través de una orden cruzada por Capital Traders of Panama. En su primer año, aunque modesto en volumen, la bolsa logró acumular USD 3 millones mediante 141 transacciones, sentando así un precedente importante para el futuro financiero de Panamá.

Por aquel entonces, quienes deseaban negociar sus valores debían presentarlos físicamente en la mañana para habilitar su negociación en el corro a viva voz. Posteriormente, la negociación consistía en corredores de valores que gritaban sus ofertas, un pregonero que las transmitía y un anotador que las registraba en un tablero con marcadores rojos y negros. Curiosamente, también había un espacio fuera de la rueda de negociación conocido como la “mesa de negociación”, precisamente una mesa física en donde se pactaban acuerdos sobre diversos instrumentos negociables como Certificados de Abono Tributario (CATS), cheques fiscales, timbres, letras de cambio, pagarés, etc.

Corro a “viva voz”. 1997.

Ante la inexistencia de una central de custodia, las operaciones eran compensadas y liquidadas físicamente por la propia BVP al final de la tarde. Para esta tarea, el mecanismo empleado se basaba en la entrega contra pago (DVP) de cheques firmados contra macrotítulos físicos. En ese momento, cuando la emisión promedio rondaba los USD 2 – 3 millones, este esquema artesanal era operativo, pero pronto la creciente actividad del mercado pondría a prueba a dicho esquema.

A principios de los 90, el mercado de capitales local ya era funcional, pero enfrentaba significativos desafíos estructurales. Entre ellos, la desventaja fiscal de invertir en títulos locales frente a instrumentos bancarios e internacionales. Panamá, con un sistema impositivo territorial, gravaba los ingresos de fuente local pero no los extranjeros, lo que representaba una desventaja para el sistema financiero local. Esta situación se resolvió para el sector bancario en los 70s, pero no para los instrumentos cotizados en bolsa.

En respuesta, la Ley 31 de 1991 equiparó fiscalmente al mercado de capitales local con la banca panameña y el mercado internacional. Así, se equilibró el terreno para que las empresas registradas en la Comisión Nacional de Valores e inscritas en una bolsa de valores pudiesen financiarse de una forma más competitiva en el mercado local.

En 1997, la BVP impulsaría reformas al Código de Comercio, permitiendo la creación y operación de una central de valores. De esta manera nace en mayo de 1997 la Central Latinoamericana de Valores (Latinclear), segregando y formalizando las tareas de post-negociación y facilitando la inmovilización de títulos valores. A pesar de los desafíos técnicos y la necesidad de “evangelizar” a los inversionistas sobre las ventajas de inmovilizar sus títulos, Latinclear concluyó su primer año con USD 138 millones en activos bajo custodia (Auc).

En 1998, ante el crecimiento exponencial de su plataforma, la BVP invirtió significativamente en tecnología para mejorar la eficiencia y agilidad en la ejecución de órdenes. Con la implementación del sistema de negociación SITREL, operado desde un IBM AS 400 del tamaño de una nevera, la BVP avanzó hacia una operativa electrónica, dejando atrás el colorido corro a viva voz. Aunque el término no existía en esa fecha, ese día nos convertimos en una Fintech.

En 1999, el mercado de valores panameño había superado los USD 1,000 millones en negociaciones, con capacidad para registrar 4,780 operaciones anuales e introducir operaciones e instrumentos de mayor complejidad técnica. Los días de negociaciones manuales por USD 940 quedaban atrás.

Además de estos logros numéricos, en 1999, luego de dos años de consulta y redacción, se aprobó la Ley de Valores de Panamá, estableciendo un marco regulatorio adecuado que permitiría la expansión y el desarrollo del mercado de valores panameño.

Volviendo a la consulta inicial de este escrito, me pregunto si aquellos corredores que ejecutaron la primera orden en 1990, por un monto conservador en un mercado entonces inexistente, usando pluma y papel, compensando y liquidando operaciones físicamente, sin un marco regulatorio formal y en un ambiente incierto tras la crisis de 1989, habrían imaginado que, diez años más tarde, el mercado negociaría más de USD 3 millones diarios, su operativa se trasladaría al entorno electrónico y Panamá finalmente contaría con un entorno bursátil respaldado por una ley. No tengo esta respuesta, pero intuyo que en 1999 el mercado de valores sería irreconocible para cualquier participante transportado desde el año 1989.

Entrando al nuevo siglo: Consolidación y crecimiento del mercado

2000 – 2010

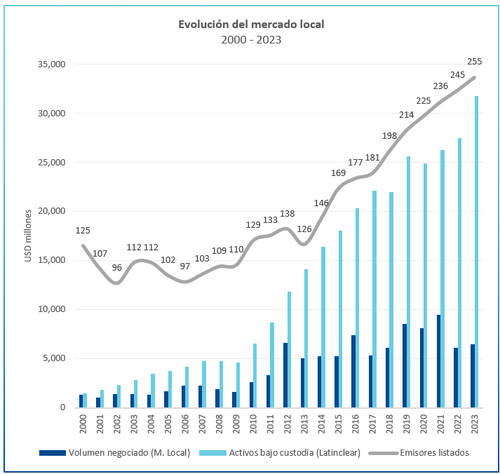

Para el 2000, el mercado de capitales de Panamá ya contaba con 125 emisores, un volumen diario promedio de transacciones de 5 millones de dólares y activos bajo custodia de 1,451 millones de dólares. Durante ese año, se observó un movimiento hacia la consolidación de empresas del sector real y financiero mediante ofertas públicas de adquisición (OPAs), gestionadas dentro del mercado de capitales. Este proceso condujo a una disminución temporal en el número de emisores listados en la Bolsa, llevando consigo a compañías como Pribanco, Cervecería Nacional, Cervecerías Barú-Panamá y Coca-Cola Compañía Embotelladora de Panamá.

Desde el punto de vista regulatorio, se aprobaron más de 19 acuerdos, introduciendo aspectos como las normas para la presentación de estados financieros, presentación de informes de actualización anual y trimestral (INA e INT, respectivamente), la implementación de exámenes para la obtención de licencias y normas para la promoción de emisiones registradas.

En el 2001, Global Bank listaba la primera emisión con una calificación de riesgo y en 2002 Hidroeléctrica Fortuna listaba la primera emisión con listado dual de la plaza; es decir, con negociación local e internacional. Más adelante, este tipo de negociación daría paso a importantes emisiones registradas en Panamá que utilizarían a la BVP como canal de financiamiento internacional.

Para el año 2004, se comenzaron a concretar los primeros esfuerzos hacia la integración centroamericana. Este proceso se evidenció con el cruce de inscripciones bursátiles entre El Salvador, Costa Rica y Panamá. Por ejemplo, el Banco del Istmo y Global Bank se listaron en El Salvador, mientras que el Banco Cuscatlán y Banagrícola registraron sus acciones en Panamá. Estas acciones eran una manifestación práctica de los ideales de integración promovidos por el Banco Interamericano de Desarrollo, que, desde su conferencia en Washington D.C. de 1998, abogaba por la unificación de los mercados de Centroamérica.

En 2006, la BVP era designada como “designated offshore securities market” por el Securities Exchange Comission (SEC) de los Estados Unidos. En ese mismo año AES Panamá listaba la primera emisión superior a los USD 300 millones y ya se hacía más común el listado de programas por montos de USD 50 – 100 millones.

A pesar de la crisis mundial de 2008-2009, el mercado local se mantuvo resiliente, impulsado por la llegada de nuevos emisores. No obstante, su fortaleza dependía en gran medida del auge y la dominancia del sector bancario, el cual representaba el 34% del volumen negociado en ese periodo.

De forma similar, la banca, a través de sus casas de valores, ejercía un control significativo sobre las plataformas de negociación. Cabe destacar que esta situación no era inusual en las estructuras de mercado de aquel entonces, donde la obtención de un puesto en la bolsa requería inversión en acciones de la misma, generando potenciales conflictos de interés en su dirección y gobernanza.

Por lo tanto, con el fin de superar las limitaciones de este modelo para el desarrollo del mercado, el 22 de octubre de 2009 se emprendió un proceso de adquisición y reorganización operativa de la BVP y Latinclear. Este proceso culminó en la consolidación de ambas operaciones bajo el paraguas de Latinex Holdings, Inc. Esta reestructuración permitió abrir la base accionaria de las plataformas y llevó a una serie de reformas en la gobernanza corporativa. Estas reformas, a su vez, reforzaron significativamente los pilares de seguridad y transparencia en el mercado.

Para 2010, tras sus primeros 20 años de operación, el mercado local había logrado un avance significativo, experimentando un ADV de USD 11 millones, un AuC de USD 8,348 millones y representaba poco más del 22% del Producto Interno Bruto de Panamá. Al finalizar este periodo, el mercado de capitales había cuadruplicado su tamaño. Además, se regulaba formalmente mediante las facultades otorgadas por la ley de valores y sus plataformas de negociación se habían desmutualizado, evidenciado por la cotización pública de sus acciones.

En 2010 el mercado local sería causa de asombro para cualquier participante transportado desde el año 2000.

Expansión de fronteras: De mercado nacional a hub regional

2011 – 2021

A principios de 2011, la BVP y Latinclear ya estaban firmemente establecidas bajo el mismo paraguas corporativo de Latinex Holdings, cotizando con el símbolo bursátil LTXH.

Durante este periodo, se lanzó el Programa de Creadores de Mercado de Deuda Pública, sentando las bases para la negociación de instrumentos del Estado panameño y evaluando el desempeño de los puestos de bolsa autorizados mediante un ranking. En su primer año, el programa registró un volumen negociado de USD 1,278 millones compuesto por 481 operaciones. Apenas tres años después, este programa alcanzó los USD 2,022 millones.

Para 2014, el mercado superaba un ADV de USD 22 millones y mantenía un AuC por USD 16,391 millones, representando el 33% del PIB de Panamá. Ese mismo año, Panamá se posicionó en el mapa bursátil gracias a la firma del iLink con Euroclear Bank, un enlace que permitió la internacionalización de los instrumentos panameños. Lamentablemente, en junio de 2014, Panamá ingresó en la lista discriminatoria del GAFI, limitando así el alcance del proyecto con Euroclear Bank a instrumentos de la República de Panamá y cuasi-gubernamentales, y deteniendo indefinidamente las segunda y tercera fase de migración de renta fija corporativa y renta variable, respectivamente.

A pesar de las dificultades, la Fase 1 del iLink fue un éxito rotundo, logrando un saldo migrado cercano a los USD 4,000 millones en su primer año y contribuyendo a la construcción de una curva soberana local para Panamá en los años siguientes. Pero lo más importante fue la creación de un precedente que permitió a los inversionistas internacionales comenzar a disipar el temor a comprar instrumentos con ISIN PAL, estableciendo una competencia directa contra el formato tradicional de emisión bajo la Ley de Nueva York. En este contexto, se ganó confianza en las transacciones que se negociaron, compensaron y liquidaron con éxito desde el mercado local panameño, demostrando así la robustez de su operativa.

En 2015, con el objetivo de concretar el ideal de un mercado regional integrado, se firmó el acuerdo de integración entre El Salvador y Panamá, abriendo el camino para la unificación de los demás países de la Asociación de Mercados de las Américas (AMERCA). De esta manera, se inició un lazo fraternal entre ambos mercados, donde los puestos de bolsa de El Salvador obtuvieron acceso directo para negociar en Panamá y viceversa. Esto también abrió la puerta al intercambio de negocios e ideas entre inversionistas, emisores, reguladores y entre las propias plataformas de negociación.

Imagen 6. Foro de Inversionistas 2015 y 25 años de la Bolsa de Valores de Panamá. 2015

En 2017, se llevó a cabo la primera operación entre ambos mercados, alcanzando en ese primer año un volumen de negociación de USD 17 millones. Cuatro años después, esta cifra superó los USD 285 millones. Impulsados por este éxito, se iniciaron procesos de integración con otros países de AMERCA, adoptando un formato indirecto mediante acuerdos de corresponsalía. A diferencia del esquema directo con El Salvador, donde es necesario el reconocimiento entre reguladores, bolsas y centrales de custodia, los acuerdos de corresponsalía no permiten la compra directa desde la pantalla de negociación del otro país, pero sí facilitan la compensación y liquidación de operaciones a través de los acuerdos firmados entre las centrales de custodia. Así, se establecieron enlaces indirectos con Costa Rica (2020), Guatemala (2021), Honduras (2023) y un enlace directo con Nicaragua (2023).

Para 2018, la Bolsa de Valores de Panamá había experimentado un crecimiento significativo, procesando un volumen anual de USD 6,100 millones a través de 7,635 transacciones, lo que representaba el doble de la actividad registrada en 2011. Este notable desarrollo hizo evidente la necesidad de un fortalecimiento tecnológico y operativo comparable en magnitud al cambio de 1998 cuando se sustituyó el corro a viva voz. Con este objetivo, se puso en marcha el proyecto de reemplazo de SITREL, culminando en 2019 con la implementación del Nasdaq ME, un sistema de alta gama utilizado en más de 100 mercados a nivel mundial.

Panama Day - Nueva York. 2021.

En aquel momento, se realizaron bromas comparando la nueva plataforma con la adquisición de un “Rolls-Royce”, debido a su capacidad operativa, muy superior a lo que los volúmenes transaccionales del mercado local requerían en ese entonces. Sin embargo, esta inversión reflejaba la visión a largo plazo de la Bolsa de Valores de Panamá, que se proyectaba más allá de un mercado nacional, aspirando a convertirse en un Hub Regional. Por tanto, la adquisición del “Rolls-Royce” no se trataba simplemente de satisfacer una necesidad inmediata, sino de responder a las aspiraciones futuras del mercado.

En 2021, pese al rezago económico causado por la pandemia del COVID-19, el mercado local de Panamá alcanzó cifras sin precedentes, superando los USD 9,400 millones en volumen negociado, con un ADV de USD 37 millones, AuC de USD 26,275 millones, y un valor de mercado de USD 39,941 millones, lo que equivalía al 53% del PIB de Panamá. Este hito fue posible gracias al apoyo de 30 puestos de bolsa, incluyendo 25 locales y 5 de El Salvador, así como a 236 emisores de diferentes sectores que mantenían más de 1,700 instrumentos emitidos y en circulación.

Durante este periodo, la emisión promedio alcanzaba los USD 50 millones, siendo comunes las emisiones medianas anuales entre USD 100 y 500 millones. Destacaron cifras récord para la región de Latinoamérica y el Caribe (LAC), como la colocación exitosa de USD 1,380 millones por parte de AES en 2020, superada en 2021 por los USD 1,850 millones del Aeropuerto Internacional de Tocumen.

A nivel corporativo, Latinex Holdings, cuyas acciones comenzaron a cotizar en 2011 con una capitalización de mercado de USD 15 millones, ya superaba los USD 30 millones para finales de 2021.

Luego de 31 años de vida, el mercado local habría facilitado la negociación de USD 60,435 millones en mercado primario, proporcionando financiamiento fresco a las más de 500 empresas que participarían del mercado a través de los años. Estas compañías, a lo largo de los mismos 31 años, generaron miles de empleos y financiaron cientos de miles de viviendas, así como proyectos energéticos, comerciales, logísticos y viales, contribuyendo significativamente al desarrollo del país. Estos logros son un motivo de orgullo para todos los que han contribuido de alguna manera al crecimiento y evolución del mercado local.

En 2021, se cerró un ciclo importante con la transformación de la Bolsa de Valores de Panamá en la Bolsa Latinoamericana de Valores, conocida también como Latinex. Este cambio simbolizó la ambición de convertirse en un Hub Regional y requirió superar el sentimiento nacionalista vinculado al nombre anterior, reconociendo que, para mantener relevancia en las próximas décadas, era esencial unificar recursos y expandir fronteras. Así, la plaza bursátil panameña se abrió formalmente al mundo.

Al concluir este tercer ciclo de 10 años, me pregunto si los participantes al inicio de la década hubiesen imaginado que el mercado triplicaría su actividad bursátil, establecería un enlace de colocación con el uno de los custodios más importantes del mundo, materializaría el concepto de mercados integrados a través de diferentes tipos de enlace y dejaría de ser conocido como un mercado local para convertirse en un Hub Regional.

En 2021 el mercado local sería causa de asombro para cualquier participante transportado desde el 2011, irreconocible para aquellos que vinieran del año 2000 y un sueño hecho realidad para los pioneros bursátiles de 1989.

Predicciones 2050: Siempre en movimiento

Actualidad – 2050

Lanzamiento de la Fase 2 del iLink con Euroclear Bank. 2024.

Mientras escribo estas líneas, el mercado de valores local se encuentra consolidado gracias a los logros alcanzados desde su fundación en 1989. Esto me lleva a reflexionar sobre el futuro del mercado en los próximos 30 años y los logros que aún están por alcanzarse. Aprendiendo de los últimos 30 años y evitando caer en predicciones erróneas, quisiera compartir algunas metas que, dada la trayectoria y el contexto actual del mercado, parecen ser alcanzables:

Panamá como puente al mercado internacional: Tras la salida de Panamá de la lista GAFI, preveo que pronto también saldremos de la lista negra de la Unión Europea. Esto sería para la Fase 2 del iLink con Euroclear, dado a que nos daría acceso a capitales que en estos momentos no pueden invertir en Panamá debido a las restricciones regulatorias. Así, podríamos ofrecer acceso a financiamiento competitivo, desafiando los formatos tradicionales de emisión bajo la Ley de Nueva York. Inicialmente, esto beneficiaría a emisiones medianas de ISIN PAL, ampliando la capacidad de colocación de nuestro mercado y sirviendo de puente para emisores internacionales.

Apertura del mercado de capitales: En el pasado, las interacciones del mercado de capitales se realizaban presencialmente en el corro a viva voz. Sin embargo, con la llegada de las transacciones electrónicas, este método tradicional se volvió obsoleto. Aunque este cambio trajo eficiencia operativa, también supuso la pérdida de un elemento cultural significativo de la negociación bursátil. Afortunadamente, en 2022 se logró reinventar este espacio, adaptándolo para ceremonias como el “Toque de la Campana” y para fomentar la educación financiera entre jóvenes y profesionales. De esta forma, hemos revitalizado un elemento cultural clave del mercado, el cual estoy seguro será de gran aporte para su desarrollo futuro.

Paralelamente, vislumbro en Panamá un avance hacia la simplificación regulatoria y la digitalización operativa en la gestión de cuentas de inversión, acercándonos a su implementación para el público retail. Estos avances, combinados con esfuerzos en educación bursátil, serán pasos cruciales hacia la democratización del mercado.

La relevancia de los mercados de capitales de LAC se pondrá a prueba: De acuerdo con datos del Banco Mundial, la región de LAC representa solo el 1.9% de la capitalización de mercado global. Brasil y México dominan este porcentaje, con el 54.9% y 22.2% respectivamente, mientras que el 22.9% restante se reparte entre más de 40 mercados de la región, sumando solo el 0.4% de la capitalización global. Esto contrasta con otras regiones como el Medio Oriente y África, que representan el 5.0%, Europa con el 6.2%, Asia con el 35.7% y EE. UU. con el 43.5%.

Esta disparidad es evidente tanto dentro de LAC como en el escenario mundial. A nivel global, LAC parece tan pequeño que desde fuera se nos percibe como un solo bloque; sin embargo, internamente nuestros mercados están fragmentados por múltiples divergencias regulatorias, culturales y operativas.

Además, los mercados de LAC enfrentan la competencia de grandes plazas como Nueva York, la banca tradicional y opciones de financiamiento privado o alternativo. En la mayoría de estos mercados, el sector público es el principal emisor, lo que limita el espacio para los participantes corporativos locales. Por lo tanto, la competencia con plataformas más desarrolladas, la banca tradicional y canales alternativos de financiamiento plantea un desafío para la relevancia de nuestros mercados en el futuro.

Consolidación de la industria: De manera similar a las consolidaciones observadas en otras regiones por entidades como ICE, LSEG, CME, Nasdaq y Deutsche Börse, es probable que los mercados de LAC busquen oportunidades de expansión inorgánica. Un ejemplo de esto es la integración de las bolsas de Colombia, Perú y Chile bajo nuam exchange. Iniciativas como estas podrían ayudar a consolidar ese 1.9% de participación de LAC en un mercado menos fragmentado.

Aunque la unificación total de los mercados de LAC para 2050 parece utópica, las consolidaciones parciales son una posibilidad real. Nuestros mercados tienden a mantener el statu quo, lo que complica cambios significativos. Por ello, veo más factible el concepto de silos de liquidez, donde mercados con intereses regulatorios, culturales y operativos comunes puedan unirse, sentando las bases para futuras fusiones y consolidaciones regionales.

Ideas de cierre

Ray Bradbury, reconocido por sus obras futuristas y de tono distópico como “Fahrenheit 451” y “Crónicas Marcianas”, escribía con el propósito de advertirnos sobre las acciones que deberíamos evitar. No obstante, confió en que las reflexiones antes mencionadas nos darán pistas de las cosas que sí debemos y podemos hacer, pondrán en perspectiva el enorme avance que hemos logrado en los últimos 30 años y servirán como base de inspiración para los próximos 30 años, demostrando que hemos vivido y seguiremos viviendo en tiempos de crecimiento exponencial.

Autor : Manuel Batista, VP de Finanzas & Innovación Estretégica

Agradecimientos: Myrna Palomo, Edia de Cooban y Kathia Rivas.

Referencias

Arango, Ricardo Manuel. “Discurso Pronunciado Por Ricardo Manuel Arango, Presidente de La Bolsa de Valores de Panamá, Ante La Comunidad Financiera Presente En La Cena de Gala Ofrecida Para Celebrar El XX Aniversario de La Bolsa de Valores de Panamá.” 10 ago. 2010.

Brenes, Roberto. “El tratamiento fiscal de los instrumentos financieros en Panamá”. 27 ene. 2004.

“Market Capitalization of Listed Domestic Companies (Current US$).” World Bank Open Data, data.worldbank.org/indicator/CM.MKT.LCAP.CD.